こんにちはSNAKEです。

過去のデータから、今後のリセッション時に対応したい行動を考えまとめました。

少々文字数が多くなってしまったために、米国株と日本株分けてまとめたので興味ある部分を読んでいただければ幸いです。

ただし、明確に定義されているリセッションだけでは無く下げ相場も含みます。

リセッションについて

まず最初にリセッションについて軽くまとめたいと思います。

そもそもリセッションとは景気後退のことです。

景気(経済の動き)には波があり、上向きの時期もあれば下向きの時期もあります。

リセッションの定義は国によって様々ですが米国場合ですと一般的に

1.米国(欧米)ではGDP(国内総生産)、GNP(国民総生産)が2四半期連続して前期比を下回った状態

2.NBER(全米経済研究所)内の景気循環委員会が判定を行う。

2.NBER(全米経済研究所)内の景気循環委員会が判定を行う。

以上の2点がよく言われています。

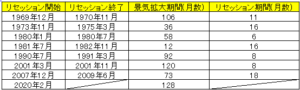

過去の米国でのリセッション

1969年のリセッションからをまとめました

不況よりも好況期間が長いことが伺えますね。

こういうデータを見るといずれ良くなるという楽観的な気持ちを持てますし、ポジティブになれると思います。

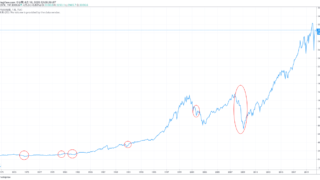

SP500チャート

tradingviewより引用

上の表と見比べるとリセッション時には株価の下落が確認できるかと思います。

あまりにも昔だとこのチャートでは確認しにくいのですが経済が成長しインフレが進んだ証拠ですね。

過去のリセッション時の特徴

長期のチャートですと拡大が穏やかなこともありITバブル崩壊時まではチャートで確認してもあまり大きく下げていないようにも伺えますが、やはり下げています。

しかしながら、近年のリセッション時には株価は大きく調整することが確認できます。

ITバブル崩壊時とリーマンショック時には大きく株価を下げ、今回の新型コロナウイルス時も大きく下げましたが急に戻している状況です。

依然アメリカではコロナウイルスの影響がありますが

見事に株価は跳ね上がりました。

これも早急なワクチン接種や大規模な金融緩和が功を奏した形と言えるでしょう。

日本でのリセッションについて

日本の場合はリセッションについての明確な定義は無く、ニュースでは欧米と同様にGDPでの判断を踏まえての記事・ニュースが多いと思います。

また、内閣府が毎月発表している景気動向指数DI(ディフュージョン・インデックス)を用いて判断される場合が見受けられます。

DIの一致指数が50%を上回ると景気拡大で50%下回ると景気後退となります。

以下のデータを参照してください。

出典:内閣府ホームページ (統計表一覧:景気動向指数 結果 – 内閣府 (cao.go.jp))

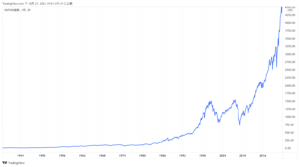

日経平均のチャート

tradingviewより引用

日経平均の場合米国株(SP500)と比較すると右肩上がりではないことが確認できますね。

しかしながら近年の株価上昇には素晴らしいのではないでしょうか。

このままバブル期の株価を超してくれることを願うばかりですね。

過去のリセッションから学ぶべきこと

ここからやっと本題に入ります。

過去のリセッションのデータを基にどのように投資をしていけばいいかを考えてみました。

米国株の場合

過去の米国株(SP500)のチャートを見てみますと米国株はリセッションを乗り越えてきていることが確認されます。

そのため私は今後も長期ならば問題なく投資しても問題は無いと思います。米国の場合は素晴らしいETFが豊富なことから手っ取り早く簡単にETFに投資するのはありでしょう。

私の場合は普段からVTIを定期積立をしております。

VTI 米国株殆ど網羅する万能型ETF

私の主力ETFであるVTIについてまとめてみました。

一緒にVTIの積立をしている方が増えたら嬉しいです。

VTIとは

...

過去のチャートを見ると分かりますがこれだけ右肩上がりだとインデックスファンドが最強と呼ばれることにうなずける結果ですね。

日本株の場合

日本株についてはチャートを見ると、未だにバブル時の株価に届いていないこと、米国株ほどの右方上がりとはなっていないことに留意する必要があります。

リーマンショック後からは回復基調であり、また近年は日銀のETF購入もあり株価の上昇が伺えます。また日銀の購入するETFが変更されてことを踏まえるとTOPIX指数が今後日経平均同様に重要になってくるように私は考えております。

米国株と異なり現地課税が無いことを活かして財務状況の良い高配当銘柄を選択して投資するのもありかと個人的に思います。

何より日本語で情報を得られる強みを生かして銘柄分析をすればまだまだ良い企業が日本にはたくさんあると私は思っています。

何より日本語で情報を得られる強みを生かして銘柄分析をすればまだまだ良い企業が日本にはたくさんあると私は思っています。

もちろん個別銘柄への投資はデメリットもあります。

投資スタイルにもよりますが2~3銘柄への集中投資は避けるべきで、もちろん保有銘柄が大きく上げれば資産は拡大しますが、反面大きく下げた場合取り返しが付きにくくなります。

投資スタイルにもよりますが2~3銘柄への集中投資は避けるべきで、もちろん保有銘柄が大きく上げれば資産は拡大しますが、反面大きく下げた場合取り返しが付きにくくなります。

そのため安定して資産を増やすならば個別銘柄の場合なるべく分散した方が良いことです

最悪倒産するリスクもあるためなるべく分散投資することをお勧めします。

少なくても大体20社以上は分散(1銘柄5%程度に)したいところですね。

最悪倒産するリスクもあるためなるべく分散投資することをお勧めします。

少なくても大体20社以上は分散(1銘柄5%程度に)したいところですね。

財務状況の良い高配当銘柄を20以上探すのはとても大変でありますし可能な限りセクターも分けるべきとなります。

高配当銘柄への投資についてまとめると長くなってしまうためこれ以上は今回省略させて頂きます。

日本株の場合100株単位での購入となるため資金面で厳しい方も多いと思います。最近は1株単位で投資可能なサービスが増えてきましたこういったサービスを積極的に使用していくのはよい事だと思います。米国株ほど優れたETFや投資信託が多く無いこともあり安定した投資方針を定めることが難しいかもしれません。

日本株の場合100株単位での購入となるため資金面で厳しい方も多いと思います。最近は1株単位で投資可能なサービスが増えてきましたこういったサービスを積極的に使用していくのはよい事だと思います。米国株ほど優れたETFや投資信託が多く無いこともあり安定した投資方針を定めることが難しいかもしれません。

リセッションへの対応

リセッションや暴落への対応についてです。

上記のチャートを見ると特に米国株では過去のリセッション時ITバブル崩壊やリーマンショック時今回のコロナショック時には株価は暴落しています。

暴落したい際に保有している株式を持ち続けることは精神的につらい状況が続くと思います。

けれども長期間で投資をすることでいずれ景気は回復して、資産を取り戻せる可能が大きいということが、過去のデータで実証されています。

そのため辛い時期を乗り越える必要がありますね。

リセッション時にはボラティリティ(株価の変動の大きさ)が大きいので短期でのトレードは危険です

保有資産の下げに対する防御力をつけるには一般的に債券・金への投資を加えることが有効です。

特に今回のコロナショックで金は歴史的高値になったことからニュースで見た方もいるのではないでしょうか。

歴史的にみると債権・金への投資は株式と比べるとリターンが劣ってしまいますが、株式・債券・金を組み合わせると暴落にも強いポートフォリオとなりなだらかにリターンを得ることが期待されます。

特に有名なのがレイダリオのオールフェザーポートフォリオで株式、債券、金をバランス良くミックスすることでほぼ一定に右肩上がりの資産上昇が期待されます。

投資の本質としてやはりリスクの把握が一番重要で無いでしょうか。

私の場合年齢的にもリスク許容度が高い事から、現段階では考えておりませんがいずれ債権にシフトするかもしれません。

リスク許容度につきましては人それぞれ異なり一概に言えないことであります。

リスクとの正しい向き合い方は投資において重要となります

自分の年齢や環境、資産状況を加味して良く考えてください

無理は禁物

本来はここまでで終わらせる予定でしたが

リセッションのことを記事してみると、サラリーマン等の脆さに気が付いたので最後に書き足しました。

景気後退の状況で、例えばサラリーマンの場合リストラや給料・ボーナスの減額などでそもそもの生活が苦しくなる場合も出てくることもあると思います(もちろんサラリーマン以外の方々にも当てはまると思います)。

最近でも大手企業のボーナスが削減されたなどのニュースを観た思いますが、私は完全に安定した収入の実現はサラリーマン一本では厳しいと思います。

株式の投資と同様に収入源も分散が必要ということかもしれませんね。

このような場合はやはり普段の生活を維持することを第一にした方がその後に繋がりますし、無理しての投資は続かないかもしれません。

安定したサラリーマンで居続けることも難しい時代になりつつあるので

普段から複数の収入源を作ることも必要な世の中になりつつあるのかもしれませんね。

まとめ

・歴史的に見ると米国は不況よりも好況の方が圧倒的に長い

・米国株は過去のリセッションを乗り越えているので長期投資するのにおすすめ

・日本株の場合回復に時間がかかっている(右肩上がりではない)

・株価の暴落が起きても数年で回復をしているためチャンスとなる可能性が高い

・防御力を高めるには株以外に投資(債権・金など)でバランスを取るのもあり

(レイダリオのポートフォリオ等)

歴史的なデータで考えますと常に株式に投資していけば問題ないと考えられます。

コロナウイルスが未だ蔓延しているなかで株価が再び大きく下がることがあるかもしれませんが、むしろチャンスと捉えられるかもしれません。

good bye!!

t